Выездная налоговая проверка порядок проведения. Срок проведения выездной налоговой проверки

Она предполагает более тщательное изучение документов и финансовой отчетности предприятия, а значит выше шанс обнаружения налоговых нарушений. Как осуществляется выездная налоговая проверка 2017, порядок проведения проверки – об этом в нашей статье.

Решение о выездной проверке

Решение о проведении выездной проверки – главный документ, дающий инспекторам право на данную контрольную процедуру. Его выносит ИФНС по месту нахождения фирмы, месту жительства ИП или физлица. Когда проверяется только обособленное подразделение организации, порядок назначения выездной налоговой проверки предусматривает вынесение решения о проверке ИФНС по месту его нахождения (п. 2 ст. 89 НК РФ).

Выездная проверка не может назначаться сторонними инспекциями, где, например, стоит на учете только недвижимое или иное имущество налогоплательщика.

В тексте решения указывается наименование (Ф.И.О.) проверяемого лица, налоги, по которым будет проводиться проверка, проверяемые периоды, а также перечисляются должности и фамилии инспекторов, проводящих проверку.

Место проведения выездной проверки

Выездная проверка проводится на территории налогоплательщика. Предупреждать заранее о своем визите налоговики не обязаны, ссылаясь на п. 8 ст. 89 НК РФ, где порядок проведения налоговой проверки ничего не говорит о сроках предъявления налогоплательщику решения, но подчеркивается, что сама проверка начинается со дня, когда вынесено решение о ее назначении, и ведется до составления справки о ее проведении (письмо Минфина РФ от 17.02.2016 № 03-02-07/1/8635; письмо ФНС РФ от 10.03.2016 № ЕД-4-2/3936).

Помимо вручения решения о проверке (лично или заказным письмом), проверяющие обязаны предъявить налогоплательщику свои служебные удостоверения. Если в решении указаны одни сотрудники ИФНС, а проверять пришли другие - это грубое нарушение, и документы о результатах такой проверки незаконны.

Для проведения выездной проверки налогоплательщик должен предоставить проверяющим помещение в своем офисе, а если такой возможности у него нет, порядок проведения налоговой проверки допускает ее прохождение на территории ИФНС, при этом она все равно считается выездной (п. 1 ст. 89 НК РФ).

Порядок и сроки проведения выездной налоговой проверки

Срок выездной проверки ограничен 2 месяцами, но при необходимости он может продлеваться до 4-х, а в исключительных случаях – до 6 месяцев. В этот период включается проверка самого налогоплательщика вместе с его филиалами и представительствами. Если же проверка проводится только по обособленному подразделению, на нее отводится меньший срок – 1 месяц, но без возможности ее продления (п. 6, 7 ст. 89 НК РФ; п. 2 приложения № 4 к приказу ФНС РФ от 08.05.2015 № ММВ-7-2/189).

Проверку могут приостановить для истребования информации и документов, проведения экспертиз, перевода документов с иностранного на русский язык. Общий срок приостановки не должен превышать 6 месяцев, а если этого времени не хватило для получения нужной информации от иностранных госорганов, допускается его продление еще на 3 месяца (п. 9 ст. 89 НК РФ).

Учитывая данный порядок и сроки проведения выездной налоговой проверки, максимальная ее продолжительность может составить 15 месяцев.

Выездная налоговая проверка 2017: порядок проведения

Любая выездная проверка проводится по поводу правильности начисления и своевременности уплаты налогов, сборов, а с 2017 г. еще и страховых взносов. Налогоплательщика или налогового агента могут проверить как по одному, так и по нескольким налогам сразу (п. 3 ст. 89 НК РФ). Причем, проверяемый период не должен превышать 3-х лет, предшествующих году выездной проверки, то есть, в 2017 г. ИФНС может проверять налоги за 2014-2016 годы и истекший период 2017г. (п. 4 ст. 89 НК РФ).

Порядок назначения налоговых проверок не допускает проверку налога за тот же период более одного раза, кроме случая, когда по итогам выездной проверки подается «уточненка» по уменьшению налога к уплате. При этом повторная проверка возможна только по отношению к изменениям, а незатронутые при корректировке данные проверяться заново не должны (письмо ФНС РФ от 26.09.2016 № ЕД-4-2/17979).

Действующий порядок проведения выездной налоговой проверки дает инспекторам право требовать у налогоплательщика документы, связанные с проверяемыми налогами, а он в свою очередь, обязан их предоставить – отказ в предоставлении документов или несоблюдение сроков их представления, является налоговым правонарушением и дает повод проверяющим провести выемку необходимой им документации. Требование передается налогоплательщику под расписку, а документы подаются на проверку в виде заверенных копий. Ознакомление с подлинными документами возможно только на территории налогоплательщика, кроме ситуации, когда выездная проверка проходит в стенах ИФНС (п. 12 ст. 89; п. 1-4 ст. 93 НК РФ).

Проверяющие также могут проводить инвентаризацию имущества, осматривать производственные и прочие, связанные с получением дохода, помещения и территории (п. 13 ст. 89 НК РФ).

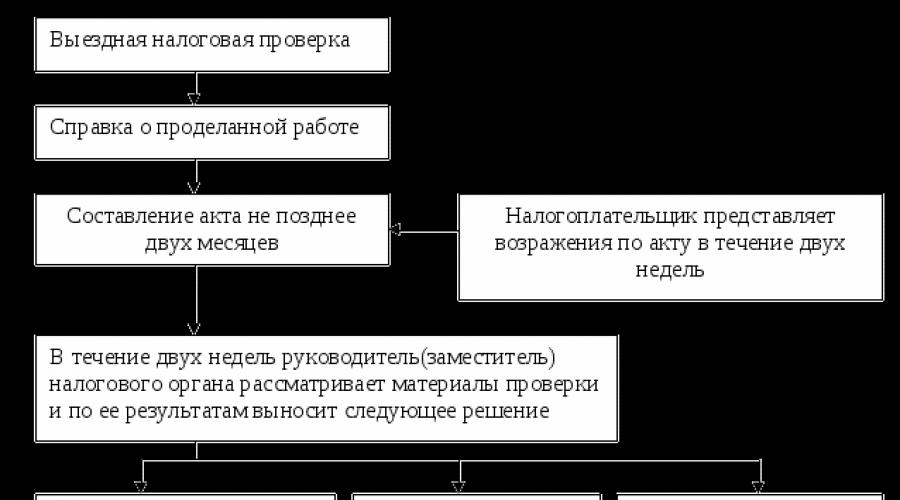

Дата окончания выездной проверки – это дата составления справки по ее результатам , которую налогоплательщик должен получить на руки в тот же день. В течение 2-х месяцев после проверки, налоговики составляют акт и не позднее 5 дней с даты акта вручают его налогоплательщику. При несогласии с фактами, изложенными в акте, ему дается 1 месяц на представление в ИФНС своих возражений (ст. 100 НК РФ).

Таков общий порядок проведения выездной налоговой проверки. Схема действий налоговиков, фактически, включает два основных момента: изучение и анализ документов, а также подведение итогов и составление акта проверки.

Срок проведения выездной налоговой проверки установлен НК РФ и составляет 2 месяца. Кто и в каких случаях наделен полномочиями по изменению указанного срока, что может послужить причиной приостановления или продления проверки — тема настоящей статьи.

Сколько длится выездная налоговая проверка (ВНП)

При проведении выездной налоговой проверки (далее — ВНП) контролирующие органы опираются:

- на НК РФ;

- приказ ФНС РФ от 08.05.2015 № ММВ-7-2/189@ в части используемых форм документов о приостановлении и порядка продления сроков проведения выездной налоговой проверки (далее — приказ № ММВ-7-2/189@);

- приказ ФНС РФ от 07.05.2007 № ММ-3-06/281@ (далее — приказ № ММ-3-06/281@);

- письмо ФНС РФ от 25.07.2013 № АС-4-2/13622 и др.

Сколько длится выездная налоговая проверка:

- До 2 месяцев (п. 6 ст. 89 НК РФ). При наличии веских оснований продолжительность увеличивается до 4 месяцев. Максимальный срок выездной налоговой проверки может составить 6 месяцев.

- 6 месяцев при выполнении соглашений о разделе продукции (п. 3 ст. 346.42 НК РФ).

В срок проведения выездной налоговой проверки не засчитываются периоды, в которые ВНП не проводилась (была приостановлена).

О сроке налоговых проверок второго вида - камеральных мы рассказываем в статье Срок проведения камеральной налоговой проверки .

Приостановка проверки. Более какого срока не может продолжаться приостановленная проверка

Налоговый орган вправе неоднократно инициировать приостановление ВНП при необходимости совершения действий:

- по проведению экспертизы;

- истребованию документов у третьих лиц;

- переводу иностранных источников;

- запросу документов по действующим международным договорам РФ.

Данный перечень является закрытым. Суммарная длительность всех приостановок — не более 6 месяцев. На этот период любые действия на территории плательщика налогов прекращаются (п. 9 ст. 89 НК РФ).

При истребовании информации ВНП может быть приостановлена только 1 раз по контрагенту в пределах общего допустимого срока. В случае просрочки получения документов от иностранных государств время приостановления ВНП увеличивается на 3 месяца (т. е. в этом случае может составить 9 месяцев, см. письмо ФНС РФ от 22.09.2017 № СД-4-3/19092@).

Сколько может составить максимальный срок выездной налоговой проверки по ОП

Выездная налоговая проверка не может продолжаться больше 1 месяца, если она проводится для контроля за деятельностью отдельного обособленного подразделения (далее — ОП, абз. 5 п. 7 ст. 89 НК РФ).

Приказ № ММВ-7-2/189@ разрешает увеличивать продолжительность ВНП предприятий, имеющих ОП.

Максимальный срок проведения выездной налоговой проверки при этом следующий.

|

Количество ОП |

Дополнительные условия |

Максимальный срок |

|

||

|

От 4 до 9 включительно |

||

|

6 месяцев |

ВНП может продлеваться и в других случаях.

Каковы причины продления сроков

В приложении 4 к приказу № ММВ-7-2/189@ определено, каковы сроки проведения выездных налоговых проверок и основания их продления.

В п. 2 приложения 4 перечислены следующие случаи:

- необходимость дополнительного изучения поступившей информации о нарушении лицом налогового законодательства;

- форс-мажорные обстоятельства, произошедшие в месте проведения ВНП (стихийные бедствия, случаи уничтожения имущества и др.);

- осуществление контроля за деятельностью крупнейшего налогоплательщика;

- проверка предприятия с ОП;

- нарушение сроков передачи затребованных по п. 3 ст. 93 НК РФ документов и др.

Перечень оснований не является исчерпывающим, допускается продление срока выездной налоговой проверки при сложности производственных процессов, наличии разветвленной хозяйственной структуры, объема изучаемых документов и количества видов деятельности налогоплательщика.

ВАЖНО! При оценке допустимости оснований изменения продолжительности контрольных мероприятий суды учитывают позицию КС РФ , закрепленную в определениях от 16.07.2009 № 985-О-О и от 09.11.2010 № 1434-О-О, согласно которой понятие «исключительный случай» рассматривается применительно к фактическим обстоятельствам конкретного дела с учетом единообразного правоприменения.

Когда и в течение какого времени проводится повторная ВНП

Законодательством не установлены специальные сроки для повторной ВНП. Из п. 6 ст. 89 НК РФ можно сделать вывод о том, что повторная выездная налоговая проверка проводится в течение 2 месяцев. Срок при наличии исключительных обстоятельств может быть продлен до 4-6 месяцев. Повторная ВНП может быть приостановлена, продлена по основаниям и в порядке, рассмотренным в настоящей статье ранее.

Согласно подп. 1 п. 10 ст. 89 НК РФ в ходе повторной ВНП вышестоящий орган проверяет как налогоплательщика, так и подчиненный налоговый орган. В этом выражается ее двуединая природа (см. постановление КС РФ от 17.03.2009 № 5-П). Данное обстоятельство послужило причиной возникновения мнения о том, что ее назначение возможно только после вынесения решения нижестоящим органом, проводившим предыдущую проверку. Однако суды его не восприняли.

ВАЖНО! Сложившаяся практика не связывает возможность проведения повторной ВНП с предварительным вынесением решения нижестоящим налоговым органом. Суды считают, что новая проверка может быть назначена и проведена до окончания рассмотрения результатов предыдущей (постановления АС МО от 21.12.2015 по делу № А40-57636/2015, АС ДВО от 23.03.2016 по делу № А80-231/2015).

Какими документами оформляется изменение сроков

Для приостановления/возобновления/продления сроков контрольных мероприятий необходимо составление документов в соответствии с регламентированной формой.

Обоснованное решение об увеличении продолжительности ВНП принимается руководителем УФНС субъекта РФ. Продление сроков проверки, проводимой МРИ ФНС по крупнейшим налогоплательщикам, а также УФНС субъекта РФ, ФНС РФ осуществляется руководителем ФНС РФ.

ВНП приостанавливается и возобновляется руководителем налогового органа, проводящего проверку.

Обоснованность приостановления/продления сроков проверки часто становится предметом судебных споров. Например, обеспечение полноты и всесторонности, необходимость детального исследования отдельных вопросов финансово-хозяйственной деятельности не могут быть признаны достаточными основаниями для увеличения срока ВНП (постановление АС СЗО от 11.09.2015 по делу № А21-6006/2014, постановление ФАС ВСО от 31.01.2012 по делу № А19-8432/2011, постановление АС МО от 17.07.2015 по делу № А41-46433/14 и др.).

С какой по какую даты исчисляется срок проведения выездной налоговой проверки

Чтобы сопоставить фактические периоды с нормативным определением того, сколько времени может продолжаться выездная налоговая проверка, начало отсчета нужно вести с даты принятия решения о ее проведении (п. 8 ст. 89 НК РФ). Общее время рассчитывается как сумма периодов, в течение которых проверяющие могли осуществлять контрольные мероприятия на территории налогоплательщика. В него не включаются периоды приостановления ВНП.

ВАЖНО! Доказательства, запрошенные и полученные по истечении периода проверки, признаются недопустимыми (определение ВАС РФ от 11.02.2010 по делу № А33-6401/2009). Однако лицо обязано исполнить требования налогового органа, полученные в заключительный день ВНП (определение ВС от 13.05.2015 по делу № А41-2322/2014, постановление 9-го ААС от 20.03.2017 по делу № А40-228422/2016).

Относительно последствий выхода за пределы сроков ФНС РФ в письме от 22.09.2017 № СД-4-3/19092@ высказала позицию, согласно которой нарушение срока ВНП не является существенным отклонением, влекущим недействительность изданного по ее результатам решения налогового органа. Но могут быть оспорены полученные таким образом материалы.

Предмет ВНП и ее продолжительность указываются в справке, передаваемой проверяемому лицу в соответствии с п. 15 ст. 89 НК РФ. Проверка заканчивается в день составления справки.

С этого момента прекращаются все контрольные мероприятия, в т. ч. истребование документов, совершение любых действий на территории налогоплательщика (п. 3 письма ФНС РФ от 29.12.2012 № АС-4-2/22690).

Итак, в соответствии с нормативными требованиями выездная проверка может длиться от 2 до 6 месяцев, в течение которых она может быть приостановлена суммарно до 9 месяцев по основаниям, предусмотренным НК РФ. Проведенные за ее пределами мероприятия налогового органа могут быть оспорены в установленном порядке. Подробно о правилах проведения различных мероприятий в рамках выездной проверки можно узнать в статьях

Выездная налоговая проверка является разновидностью налогового контроля с присущими ей особенностями. Так, она может проводиться по месту нахождения налогоплательщика, и инспекторы имеют право проверять несколько налогов. Если избежать выездной проверки ИФНС все же не удалось, рекомендуем вам ознакомиться с главными нюансами такой формы контроля.

Выездная налоговая проверка в 2018 году: список особенностей

Если вы или ваша организация стали объектом внимания налоговых органов и получили уведомление о выездной налоговой проверке в 2018 году, вам необходимо ознакомиться с особенностями такой проверки:

- выездная налоговая проверка может быть проведена только по месту нахождения налогоплательщика (за исключением случаев, указанных в абз. 2, 3 п. 2 ст. 89 НК РФ);

- главная цель проверки — установить, правильно ли были исчислены налоги и страховые взносы, а также вовремя ли они были уплачены (пп. 4, 17 ст. 89 НК РФ);

- основным документом, подтверждающим начало выездной налоговой проверки, является решение о ее проведении (п. 1 ст. 89 НК РФ);

- проверяемый период не может превышать 3 лет (п. 4 ст. 89 НК РФ);

Когда налоговая проверка может охватывать период, превышающий 3 года, читайте в материалах и .

- налогоплательщик не может быть проверен более 1 раза по одним и тем же налогам за один и тот же период;

- за календарный год может быть проведена только одна выездная проверка (исключение — когда решение о повторной проверке принято руководителем вышестоящего налогового органа ФНС РФ);

- выездная проверка не может быть назначена в отношении специальной декларации (п. 2 ст. 89 НК РФ), которую физлицо вправе добровольно подать в ИФНС в срок до 28.02.2019 об имеющемся у него имуществе (недвижимости, транспорте, вкладах в банки или в уставный капитал организаций), а также о контролируемых им иностранных компаниях.

Право ИФНС на выездную проверку

Законодательно определено, что право на проведение выездной налоговой проверки имеет тот налоговый орган, к которому территориально принадлежит налогоплательщик. Хотя существуют и исключения, действующие для крупнейших налогоплательщиков и обособленных подразделений.

Также важную роль играют дата постановки на учет в качестве налогоплательщика в определенном налоговом органе и дата внесения изменений в реестр учета.

Так, если при смене местонахождения своевременно не внесены соответствующие изменения в ЕГРЮЛ, то выездную налоговую проверку будет проводить налоговый орган по прежнему месту нахождения. Если такая ситуация возникнет по вине налоговой инспекции в связи с нарушением требований и сроков регистрации, то выездная налоговая проверка также будет проведена инспекцией по старому месту регистрации (постановление ФАС Поволжского округа от 29.05.2013 № А65-25327/2012).

Другие ИФНС не вправе назначать проверку налогоплательщиков, находящихся вне зоны их юрисдикции. Так, налоговый орган, у которого на учете числится лишь недвижимость и транспорт, но не сам налогоплательщик, не может назначить последнему выездную налоговую проверку.

Решение о проведении выездной налоговой проверки

Как уже отмечалось выше, началу выездной налоговой проверки предшествует подготовка основного документа, дающего право на проведение контрольного мероприятия, — решения о проведении выездной налоговой проверки и, соответственно, вручение его проверяемому юридическому или физическому лицу.

Этому документу стоит уделить особое внимание, так как он является основанием для осуществления комплекса контрольных мероприятий. Зачастую некомпетентные инспекторы пренебрегают обязанностью своевременно вручить и ознакомить налогоплательщиков с решением, но это является грубой ошибкой и может быть использовано проверяемыми лица как аргумент при подтверждении нарушения процессуальных норм.

Решение о проведении выездной налоговой проверки имеет право составить только тот налоговый орган, к которому территориально принадлежит проверяемый налогоплательщик. В этом документе отражается информация о субъекте контроля, предмете проверки (перечень проверяемых налогов), периоде проверки и о составе проверяющей группы. Решение обязательно должно быть подписано руководителем налоговой инспекции либо его заместителем.

Где проводится согласно НК РФ выездная налоговая проверка?

Местом проведения выездной налоговой проверки являются помещения или офис налогоплательщика (п. 1 ст. 89 НК РФ). Но иногда бывает так, что размер помещений не позволяет расположиться там всей проверяющей группе, и тогда проверка может быть проведена в налоговой инспекции.

О том, что у налогоплательщика отсутствуют возможности по размещению проверяющих, он должен сообщить сам, в противном случае это решение принимает руководитель проверяющей группы по факту выезда и осмотра помещений налогоплательщика.

Следует отметить, что на практике случается, что налоговый орган без получения соответствующего заявления и должного осмотра принимает решение провести выездную налоговую проверку в инспекции. Но это свидетельствует о том, что контролирующие органы нарушают действующий порядок проведения выездной налоговой проверки.

Такое мнение поддерживают и суды. Так, ФАС Московского округа в постановлении от 20.08.2010 № КА-А40/8830-10 отменил решение, вынесенное по результатам выездной налоговой проверки, проводимой в упрощенном варианте, из-за нарушения процедуры проведения.

Но в то же время если решение налогового органа не содержит существенных ошибок, то суды вряд ли встанут на сторону налогоплательщика только лишь потому, что выездная налоговая проверка была проведена в налоговой инспекции без соответствующего уведомления проверяемого лица (постановление ФАС Западно-Сибирского округа от 26.04.2013 № А75-3810/2012).

Важным обстоятельством является то, что даже при проведении выездной налоговой проверки на территории контролирующего органа налогоплательщику необходимо выполнять все требования проверяющих, будь то запрос на представление документов либо требование на осмотр рабочих помещений.

См. также: .

Какова продолжительность выездной налоговой проверки?

Срок выездной налоговой проверки составляет 2 месяца, но в то же время НК РФ дает возможность налоговым органам как продлевать его, так и приостанавливать. Инспекторы очень часто пользуются этими возможностями, когда нужно выяснить, является ли совершение определенной хозяйственной операции нарушением, или же изучить дополнительные материалы, касающиеся деятельности проверяемого лица.

О случаях, когда налоговые органы могут продлить срок выездной проверки, читайте в материале .

Срок, на который инспектор имеет право продлевать проверку, составляет 4 (6) месяцев (п. 6 ст. 89 НК РФ), а приостановить — 6 (9) месяцев (п. 9 ст. 89 НК РФ). Таким образом, если в течение контрольного мероприятия налоговики прибегают к описанным выше методам, то максимальный срок проверки может составить 1 год и 3 месяца.

См. материал .

Исключением является выездная налоговая проверка конкретного филиала или представительства — она должна быть проведена в течение 1 месяца. В данном случае законодатель предоставил контролерам только право на приостановление.

Срок выездной налоговой проверки начинает исчисляться со дня вынесения решения о проведении этого контрольного мероприятия, а заканчивается в день составления справки по результатам проверки (указанный документ должен быть вручен в тот же день).

Следовательно, можно выделить основные этапы проводимой проверки:

- начало выездной налоговой проверки (вручение решения о проведении);

- процесс проведения проверки (максимально — 1 год 3 месяца);

- завершение проверки (составление справки о проведении выездной налоговой проверки).

Таким образом, в указанные выше сроки контролеры обязаны успеть провести все запланированные мероприятия, а также те, которые возникли в процессе проверки. Если же инспекторы получили какие-либо доказательства после истечения срока, то приобщать их к материалам выездной налоговой проверки они не имеют права (постановление ФАС Дальневосточного округа от 26.05.2009 № Ф03-2248/2009).

Также стоит отметить, что такое нарушение не предполагает отмены решения и результатов выездной налоговой проверки полностью, так как существует только одно формальное обстоятельство, способное повлиять на решение суда, — это нарушение процедуры участия налогоплательщика при рассмотрении материалов проверки (абз. 2 п. 14 ст. 101 НК РФ).

Более подробно о сроках выездной налоговой проверки рассказано в материале .

Итоги

Целью проведения налоговой проверки является контроль за правильностью исчисления и уплаты налогов. Порядок проведения выездной налоговой проверки регулируется ст. 89 НК РФ. Результаты проверки могут быть отменены только в случаях существенных нарушений со стороны налогового органа, например при непредставлении налогоплательщику возможности участвовать в рассмотрении материалов проверки и дать пояснения.

Правильность уплаты налогов может быть проверена налоговым органом в ходе выездной налоговой проверки, которая регламентируется ст. 89 НК РФ . Это самый эффективный механизм для выяснения налоговых обязательств налогоплательщика, так как проводится на основании документов, могут применяться и иные меры налогового контроля.

Проведение проверки

Правила не претерпели изменений, и порядок проведения выездной налоговой проверки в 2017 году подчиняется тем же требованиям. По решению руководителя налогового органа проверяется деятельность налогоплательщика, но не более чем за три года. При этом проверка проходит на основании анализа документов налогоплательщика по одному или нескольким налогам.

Если налогоплательщик применяет специальный режим, то проверяется соблюдение требований к спецрежиму. Если применяет общий режим или упрощенный с учетом расходов, то тщательно проверяются расходные документы и документы, которые являются основанием для налоговых вычетов.

Заканчивается проверка составлением акта. Достаточно подробно в разд. 5 Письма ФНС России от 25.07.2013 N АС-4-2/13622 «О рекомендациях по проведению выездных налоговых проверок» указаны порядок проведения проверок, документы, которые могут быть истребованы у налогоплательщиков, мероприятия, которые проводит налоговый орган при проведении выездной проверки. Например, в отношении запроса в рамках обмена информацией с другими государствами указаны основания, при которых может быть направлен запрос. При этом указано, что такой запрос может быть направлен, если исчерпаны другие возможности.

Критерии для планирования проверок

Приказом ФНС России от 30.05.2007 N ММ-3-06/333@ "Об утверждении Концепции системы планирования выездных налоговых проверок" были утверждены критерии, используемые налоговыми органами при проведении проверок. Каждый налогоплательщик может оценить деятельность своей организации или деятельность ИП, насколько велика вероятность выбора именно его для проверки. Выделены 12 критериев, по которым и оценивается необходимость проведения проверки:

В этом документе содержатся данные о налоговой нагрузке, рентабельности, то есть налогоплательщик может самостоятельно проверить, насколько его финансовые показатели могут заинтересовать налоговые органы и быть предметом для включения в план выездных налоговых проверок.

Кроме того, указаны признаки налоговых рисков, например, в отношении контрагента налогоплательщика это отсутствие какой-то подтверждённой информации - нет рекламы компании, по официальному адресу сотрудников компании нет, с руководством невозможно связаться. При этом компания не зарегистрирована в ЕГРЮЛ или запись о копании исключена. Для снижения таких рисков на сайте ФНС есть сервис по проверке контрагента, где указаны ранее выявленные лица, допустившие нарушения. Могут быть и другие признаки, например, нехарактерная для данной отрасли отсрочка платежа. Чем больше таких факторов, тем выше налоговые риски. При этом организация, выявив их, может самостоятельно откорректировать обязательства и подавать уточненную декларацию вместе с пояснительной запиской с просьбой учесть эту информацию при отборе объектов для выездной проверки.