Коды вычетов по ндфл: расшифровка. Коды вычетов по ндфл: расшифровка Коды видов вычетов налогоплательщика

– это то, на чём держится финансовая состоятельность государства. Чем богаче страна, тем выше зарплаты её граждан, а, следовательно, и налоги – основа процветающих и не процветающих стран. Если государство ратует за то, чтобы люди платили налоги, население было бы радо от них отказаться. Но такова система, её налоговая составляющая – это один из столпов, поддерживающих наше благополучие.

В налоговом законодательстве существует такое понятие, как . Его всегда связывают с НДФЛ. Государством установлен размер этого . Он равен 13%. Зная это, каждый гражданин РФ может сделать самостоятельные расчёты и получить цифру, которая будет снята с зарплаты, как налог на доходы. Однако, коды вычета всё меняют.

Законодательство РФ рассматривает обстоятельства, в силу которых конкретного человека может быть изменена за счёт кодов вычета. Так как обстоятельства могут быть самыми разными, то и кодов предусмотрено много. Все они разделяются на шесть основных категорий:

- Стандартные – рассматриваются такие обстоятельства, как наличие у налогоплательщика детей или особых заслуг перед государством.

- Социальные – рассматриваются обстоятельства необходимости обучения, лечения и т.д. Речь может идти о налогоплательщике или родственниках, материально от него зависящих.

- Имущественные – рассматриваются наличие ипотеки или строительство жилья.

- На необлагаемые доходы – сюда входят призы, подарки, отдельные виды материальной помощи и т.д.

- Профессиональные – это авторские гонорары, расходы на создание литературного произведения и т.д.

- Инвестиционные – самая редкая категория, относящаяся по большей части к тем, кто работает на рынке ценных бумаг.

Государство возвращает населению суммы вычетов только в тех случаях, когда соблюдаются условия и предоставляется документальное обоснование для возврата части .

Для того, чтобы получить право на вычет, налогоплательщик должен не только иметь причину, но и документально подтверждённое её обоснование.

Стандартные коды вычета. Код 104

Стандартные коды вычета

Самыми распространёнными являются стандартные вычеты. Они рассматривают обстоятельства, складывающиеся у большинства . Большинство кодов дают право снизить налоговую базу тех, на чьём иждивении находятся несовершеннолетние или .

Большая часть стандартных вычетов направлена на улучшение социальных условий семей, в которых есть дети, студенты, инвалиды и т.д. В эту же категорию входят и особые вычеты, на которые имеют право люди, имеющие заслуги перед государством. Это код вычета 104, а также 105.

Эти два кода относятся к персональным. 104 освобождает сумму 500 рублей, 105 – 3 000. В данную категорию входят:

- Люди, у которых имеются награды государственного значения.

- Граждане, участвовавшие в боевых действиях.

- Граждане, принимавшие участие в ликвидации аварий на атомных станциях и т.д.

Для того, чтобы получить право на вычет той или иной категории, необходимо предоставить в заявление с прилагаемыми документальными обоснованиями. Если ситуация не подлежит изменениям, нет необходимости ежегодно писать заявление. Когда ситуация меняется, к примеру, растут и заканчивают учёбу дети, заявление и документы (свидетельство о рождении, справка из ВУЗа) необходимо предоставлять ежегодно.

104 код вычета относится к гражданам, имеющим заслуги гос. значения.

Налоговые вычеты и отчётность

Все вычеты из налоговой базы должны регулярно находить отражение в отчётности предприятия. Их вносят в справку 2-НДФЛ, необходимую налогоплательщику для предоставления отчёта о своих доходах и сделанных из них отчислений. Также справка предъявляется при поступлении на новое рабочее место, в банки и другие инстанции. Многие вопросы невозможно решить без предоставления этого .

В 2015 году многие коды претерпели изменения, что случилось по причине внесения корректировок в законодательную базу государства. Однако 104 и 105 кодов, как и большинства кодов из категории стандартных, изменения не коснулись.

Если по какой-либо причине налог уже был уплачен налогоплательщиком без вычета кода, положенная сумма возвращается ему, согласно предоставленного налогоплательщиком документа.

Предусмотрены возврата: после подачи заявления, процедура должна быть осуществлена в течение трёх месяцев, и не позднее. Если возврат осуществляет налоговая инспекция, три месяца отводится на проверку всех документов плюс ещё один месяц на перечисление суммы на счёт налогоплательщика.

Даже не взятые во внимание коды вычета, при подаче заявления налогоплательщиком служат гарантией возврата НДФЛ.

Напишите свой вопрос в форму ниже

В ноябре 2011 года вступили в силу положения Федерального закона от 21.11.2011 № 330-ФЗ об изменениях части второй Налогового Кодекса РФ, в частности, об изменениях стандартных вычетов. О том, как именно применять право работника на стандартные налоговые вычеты в 2011 и в 2012 году, рассказывает А.В. Ярвельян (ООО «СиДата», Санкт-Петербург).

Пункт 3 статьи 210 Налогового Кодекса Российской Федерации (далее - НК РФ), определяет порядок исчисления налоговой базы по НДФЛ для доходов, в отношении которых предусмотрена налоговая ставка в размере 13 %, и вводит понятие налоговых вычетов. В соответствии с этой нормой, налоговая база определяется как денежное выражение указанных доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218-221 НК РФ.

В частности, статья 218 НК РФ определяет стандартные налоговые вычеты, которые, в свою очередь, по своему смыслу подразделяются на личные вычеты и вычеты на детей. Личные вычеты предоставляются налогоплательщику в зависимости от того, принадлежит ли он сам к одной из категорий, указанных в подпунктах 1, 2 пункта 1 статьи 218 НК РФ. Вычеты на детей предоставляются налогоплательщику в случае, если на его обеспечении находится ребенок, размер вычета зависит от определенных налоговым кодексом в пункте 3 статьи 218 условий.

Вычет предоставляется только работнику, являющемуся налоговым резидентом России, только по его заявлению и при предъявлении документов, подтверждающих право его на вычет. Вычеты предоставляются за каждый месяц налогового периода (т. е. года), в котором у налогоплательщика был доход, облагаемый по ставке 13 %. Вычеты на детей предоставляются до наступления условий, определенных для каждого типа вычета.

Если налогоплательщик работает в нескольких организациях, то вычет может быть предоставлен ему только по одному месту работы по его выбору.

Если у работника хотя бы в одном месяце налогового периода был доход, облагаемый по ставке 13 %, то его доход может быть уменьшен на вычеты за все те месяцы текущего налогового периода, когда право на вычеты не применялось из-за отсутствия облагаемого дохода (письмо Минфина России от 22.10.2009 № 03-04-06-01/269). Если же у работника в течение целого года не было облагаемого по ставке 13 % дохода (например, женщина находилась в отпуске по уходу за ребенком), то за этот налоговый период вычеты применяться не будут, и правом на них в следующем налоговом периоде работник воспользоваться уже не сможет. В случае, если доход работника за налоговый период оказался меньше суммы вычетов, на которые он имеет право, то налоговая база по НДФЛ считается равной нулю, то есть заработок не будет облагаться НДФЛ (п. 3 ст. 210 НК РФ).

Если работник устроился на работу не с начала года, то он в обязательном порядке должен представить справку о доходах с предыдущего места работы, чтобы все доходы и примененные льготы с начала года были учтены при проведении текущих расчетов.

Личные вычеты

По состоянию на 2012 год НК РФ определяет два вида личных вычетов: вычет в размере 500 рублей для категории лиц, перечисленных в подпункте 2 пункта 1 статьи 218 НК РФ и вычет в размере 3 000 рублей для категории лиц, перечисленных в подпункте 1 пункта 1 той же статьи.

Если налогоплательщик имеет право на оба личных вычета, то ему предоставляется максимальный из них.

До недавнего времени существовал личный вычет в размере 400 рублей, предоставлявшийся всем налогоплательщикам, получавшим доход, облагаемый по ставке 13 %, и не принадлежавшим к категориям граждан, указанным в подпунктах 1, 2 пункта 1 статьи 218 НК РФ. С 1 января 2012 года этот вычет отменен.

«Детские» вычеты

Размеры детских вычетов

Детские вычеты в соответствии с новой редакцией налогового кодекса подразделяются на:

- вычет на первого ребенка;

- вычет на второго ребенка;

- вычет на третьего и каждого последующего ребенка;

- вычет на ребенка-инвалида.

- 1 400 рублей - на первого ребенка;

- 1 400 рублей - на второго ребенка;

Вычет предоставляется, начиная с месяца рождения ребенка или месяца, в котором установлена опека (попечительство).

Кто имеет право на детский вычет

Вычет предоставляется родителям, супругам родителей, усыновителям, опекунам, попечителям, приемным родителям, супругам приемных родителей, на обеспечении которых находится ребенок.

Вычет на детей предоставляется вне зависимости от того, имеет ли право налогоплательщик на личный вычет.

Право на вычет предоставляется родителю до тех пор, пока он сохраняет обязанность содержать своих детей. То есть даже в случае, если брак распался, оба родителя имеют право на вычет. Кроме того, вычетом может воспользоваться и супруг родителя, на обеспечении которого находится ребенок. И даже родитель, лишенный родительских прав, права на вычет не теряет (см. письма Минфина России от 09.02.2010 № 03-04-05/8-36, от 08.06.2009 № 03-04-05-01/442).

Иностранные работники, привлеченные как высококвалифицированные специалисты, могут претендовать на данный вычет только после того, как приобретут статус налоговых резидентов России, несмотря на то, что их доходы с первого дня пребывания в России облагаются по ставке 13 %.

Теперь о детях. Ребенок, до достижения им 18 лет, дает своему родителю возможность воспользоваться вычетом практически без условий. Ребенок старше 18, но не достигший 24 лет позволяет родителю воспользоваться льготой только в том случае, если он является учащимся очной формы обучения, аспирантом, ординатором, интерном, студентом, курсантом, при этом не имеет значения, обучается ли он в России или за границей (письмо Минфина от 15.04.2011 № 03-04-05/5-263). Академический отпуск ребенка-студента налоговой льготы родителя не лишает (пп. 4 п. 1 ст. 218 НК РФ).

Также право на вычет не зависит от того, имеет ли ребенок собственный заработок или иные источники дохода, а также проживает ли он вместе с родителями (письмо МНС России от 30.01.2004 № ЧД-6-27/100). Если ребенок вступил в брак, это также не является основанием для прекращения применения вычетов.

Налогоплательщикам, которые являются опекунами или попечителями, стандартный вычет предоставляется только до достижения ребенком 18 лет (письмо Минфина от 24.01.2008 № 03-04-05-01/9).

Вычет в двойном размере

Вычет в двойном размере может быть предоставлен одному из родителей в случае, если второй родитель отказался от своего права на вычет и подтвердил это заявлением и справкой со своего места работы. При этом обязательно нужно помнить о том, что вычет предоставляется только при наличии дохода по ставке 13 %, то есть, если родитель, отказавшийся от вычета в пользу супруга, не имеет указанного дохода, то и супругу вычет в двойном размере предоставлен быть не может. Особенно актуальной такая ситуация может быть в случае, когда отец обращается с заявлением на двойной вычет в то время, когда его супруга находится в отпуске по уходу за ребенком и иного дохода, кроме как пособие по уходу за ребенком, которое НДФЛ не облагается, не имеет.

Также вычет в двойном размере предоставляется одинокому родителю. В законодательстве понятие «единственный родитель» конкретно не определено. Налоговая инспекция предлагает применять этот термин буквально, то есть понятие «единственный родитель» означает отсутствие у ребенка второго родителя (письма ФНС от 15.05.2009 № 3-5-03/592@, от 17.09.2009 № ШС-22-3/721, от 31.03.2009 № 3-5-04/350@).

Следовательно, двойной вычет положен родителю ребенка, если:

второй родитель умер, признан безвестно отсутствующим (объявлен умершим);

ребенок рожден вне брака и отцовство не установлено, т. е. в выданном органами ЗАГС свидетельстве о рождении ребенка в соответствии с пунктом 3 статьи 51 Семейного кодекса РФ отсутствует запись об отце либо запись сделана по заявлению матери ребенка.

Если единственный родитель вступает в брак, то он теряет право на получение вычета в двойном размере с месяца, следующего за вступлением в брак вне зависимости от того, усыновил (удочерил) супруг ребенка или нет, так как в этом случае право на вычет получает супруг родителя ребенка. Однако в случае расторжения брака, если супруг ребенка не усыновил, право на двойной вычет возобновляется. Единственному опекуну, попечителю или приемному родителю двойной вычет предоставляют независимо от того, состоит он в браке или нет.

Прекращение применения вычетов

После того как ребенку исполнилось 24 года, право на вычет утрачивается. Прекратить применение вычета нужно либо в конце года, когда ребенку исполнилось 24 года, но только в том случае, если он продолжает учиться, либо с месяца, следующего за тем, в котором обучение прекратилось, даже если ребенку еще не исполнилось 24 года (пп. 4 п. 1 ст. 218 НК РФ, письмо Минфина от 12.10.2010 № 03-04-05/7-617).

Ограничение по доходам

Для вычетов на детей существует ограничение по доходам налогоплательщика, то есть они действуют до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода по ставке 13 %, превысил 280 000 рублей. Начиная с месяца, в котором указанный доход превысил 280 000 рублей, детские вычеты не применяются.

В следующем налоговом периоде применение вычетов возобновляется.

Для личных вычетов ограничения по доходам нет.

Вычет на ребенка-инвалида

Родитель (усыновитель, опекун, попечитель) ребенка в возрасте до 18 лет, являющегося ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы, имеет право на вычет в размере 3 000 рублей.

Вычет на детей-инвалидов с 2011 года не удваивается.

Более того, третий ребенок, являющейся инвалидом, не дает родителям права на суммирование вычетов на третьего ребенка и ребенка-инвалида, то есть вычет в этом случае будет равен 3 000 рублей (письмо Минфина России от 19.01.12 № 03-04-06/8-10).

Особенности определения размера вычетов

В связи с вступлением в силу поправок к НК РФ, связанных, в частности, с вычетами на детей, возникают сложности с определением того вычета (или вычетов), на которые работник имеет право.

Итак, третьим признается ребенок, рожденный хронологически третьим. Очередность определяется по дате рождения вне зависимости от возраста детей. Это означает, что родитель троих детей имеет право на вычет в размере 3 000 рублей на младшего ребенка (если тот младше 18 лет или студент) вне зависимости от того, предоставляется ли ему вычет на старших детей. Также при определении очередности учитываются умершие дети (письмо Минфина России от 11.01.12 № 03-04-06/8-2).

В случае, когда второй и третий ребенок - близнецы, родитель имеет право самостоятельно определить, кто из них второй, а кто - третий. Это может иметь значение в случае, когда один из близнецов - инвалид. В этом случае родитель может указать ребенка-инвалида вторым ребенком и получить на него вычет в 3 000 рублей, а его близнеца - третьим, что даст еще 3 000 рублей льготы (письмо Минфина России от 21.12.11 № 03-04-05/8-1075).

Документы, необходимые для предоставления вычета

Для предоставления вычетов в первую очередь необходимо заявления работника. В связи с изменением размеров стандартных вычетов на детей, ФНС рекомендует переписать все ранее оформленные заявления. Заявление составляется в произвольной форме.

В заявлении должен быть обозначен налоговый период, начиная с которого предоставляются вычеты. Конкретный период предоставления вычета в заявлениях писать не обязательно, достаточно указать: «с 2012 года». Также в заявлении должны быть указаны конкретные суммы вычетов. Обязательна и дата составления заявления.

К заявлению прилагаются документы, подтверждающие право на вычет. Среди таких документов могут быть:

- копия свидетельства рождения каждого ребенка;

- справка с места обучения ребенка (для обучающихся по очной форме обучения детей в возрасте от 18 до 24 лет);

- копия свидетельства о браке, если на вычет претендует супруга (супруг) родителя, приемного родителя;

- копия договора о передаче ребенка (детей) на воспитание в семью (для приемных родителей);

- выписка из решения об установлении над ребенком опеки или попечительства (для опекуна, попечителя);

- справка об инвалидности;

- извещение об отсутствии записи акта гражданского состояния;

- выписка из решения суда о признании второго родителя безвестно отсутствующим или умершим;

- справка по форме 2-НДФЛ с предыдущего места работы (в случае, если работник устроился на работу в середине года);

- копия заявления второго родителя об отказе от вычета, а также справка с места работы о том, что вычет не предоставляется (в случае, если один из родителей отдает свое право на вычет другому).

Важно помнить, что для получения вычета в 2012 году обязательно приложить к заявлению копии свидетельств о рождении всех детей.

Пересчет налога за 2011 год

Изменения в налоговый кодекс, внесенные Федеральным законом от 21.11.2011 № 330-ФЗ, затрагивают не только 2012 и последующие годы, но и касаются 2011 года. В том числе, задним числом изменены размеры детских вычетов:

- 1 000 рублей - на первого ребенка;

- 1 000 рублей - на второго ребенка;

- 3 000 рублей - на третьего и каждого последующего ребенка;

- 3 000 рублей - на каждого ребенка в случае, если ребенок в возрасте до 18 лет является ребенком-инвалидом, или учащегося очной формы обучения, аспиранта, ординатора, интерна, студента в возрасте до 24 лет, если он является инвалидом I или II группы.

НДФЛ за 2011 год должен быть пересчитан и работнику должна быть возвращена сумма излишне удержанного налога. Однако налоговый агент мог сделать это только в течение 2011 года, а точнее, в ноябре 2011, и только по заявлению работника. Однако если работник не подал вовремя заявление на перерасчет налога, это не означает, что излишне удержанный НДФЛ нельзя вернуть. Для возврата налога ему придется обратиться в налоговую инспекцию (письмо Минфина России от 26.01.12 № 03-04-05/8-72).

Сотруднику нужно подать декларацию по НДФЛ (форма 3-НДФЛ) в свою налоговую инспекцию по месту жительства, приложив к ней справку по форме 2-НДФЛ и документы, которые подтвердят его право на вычеты (п. 4 ст. 218 НК РФ).

Новые коды вычетов по НДФЛ

ФНС России утвердила утвердила новые коды вычетов по НДФЛ от 06.12.2011 № ММВ-7-3/909@ (табл. 1).

Таблица 1

Коды стандартных вычетов по НДФЛ, используемых при составлении отчета за 2011 год по форме 2-НДФЛ

|

Наименование |

Коды в отчетности |

2009 - 2010 гг. |

||

|

(не используется с 2012 года) 400 руб. на налогоплательщика, не относящегося к категориям, перечисленным в пп. 1, 2 п. 1 ст. 218 НК РФ |

400 руб. на налогоплательщика, не относящегося к категориям, перечисленным в пп. 1, 2 п. 1 ст. 218 НК РФ |

|||

|

500 руб. на налогоплательщика, относящегося к категориям, перечисленным в пп. 2 п. 1 ст. 218 НК РФ |

||||

|

3 000 руб. на налогоплательщика, относящегося к категориям, перечисленным в пп. 1 п. 1 ст. 218 НК РФ |

||||

|

На первого ребенка в возрасте до 18 лет, на учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет |

1 000 руб. на каждого ребенка до 18 лет, на учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта до 24 лет |

|||

|

На второго ребенка в возрасте до 18 лет, на учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет |

не предоставлялся |

|||

|

На третьего и каждого последующего ребенка до 18 лет, на учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта до 24 лет |

не предоставлялся |

|||

|

На ребенка-инвалида до 18 лет, на учащегося очной формы обучения, аспиранта, ординатора, студента до 24 лет, являющегося инвалидом I или II группы |

2 000 руб. на каждого ребенка-инвалида до 18 лет, на учащегося очной формы обучения, студента до 24 лет, являющегося инвалидом I или II группы |

|||

|

В двойном размере на первого ребенка до 18 лет, на учащегося очной формы обучения до 24 лет единственному родителю, опекуну, попечителю |

2 000 руб. на каждого ребенка единственному родителю (приемному родителю), опекуну, попечителю (начиная с доходов 2009 года) |

|||

|

В двойном размере на второго ребенка до 18 лет, на учащегося очной формы обучения до 24 лет единственному родителю, опекуну, попечителю |

не предоставлялся |

|||

|

В двойном размере на третьего и каждого последующего ребенка до 18 лет, на учащегося до 24 лет единственному родителю, опекуну, попечителю |

не предоставлялся |

|||

|

В двойном размере на ребенка-инвалида до 18 лет, на учащегося очной формы обучения до 24 лет, являющегося инвалидом, единственному родителю, опекуну и др. |

4 000 руб. на каждого ребенка-инвалида до 18 лет, на учащегося очной формы обучения до 24 лет, являющегося инвалидом, единственному родителю и др. |

|||

|

В двойном размере на первого ребенка до 18 лет, на учащегося очной формы обучения до 24 лет при отказе второго родителя от вычета |

2 000 руб. на каждого ребенка до 18 лет, на учащегося очной формы обучения до 24 лет при отказе второго родителя от вычета |

|||

|

В двойном размере на второго ребенка до 18 лет, на учащегося очной формы обучения до 24 лет при отказе второго родителя от вычета |

не предоставлялся |

|||

|

В двойном размере на третьего и каждого последующего ребенка до 18 лет, на учащегося до 24 лет при отказе второго родителя от вычета |

не предоставлялся |

|||

|

В двойном размере на ребенка-инвалида до 18 лет, на учащегося очной формы обучения до 24 лет, являющегося инвалидом, при отказе второго родителя от вычета |

4 000 руб. на каждого ребенка-инвалида до 18 лет, на учащегося очной формы обучения до 24 лет, являющегося инвалидом, при отказе второго родителя от вычета |

|||

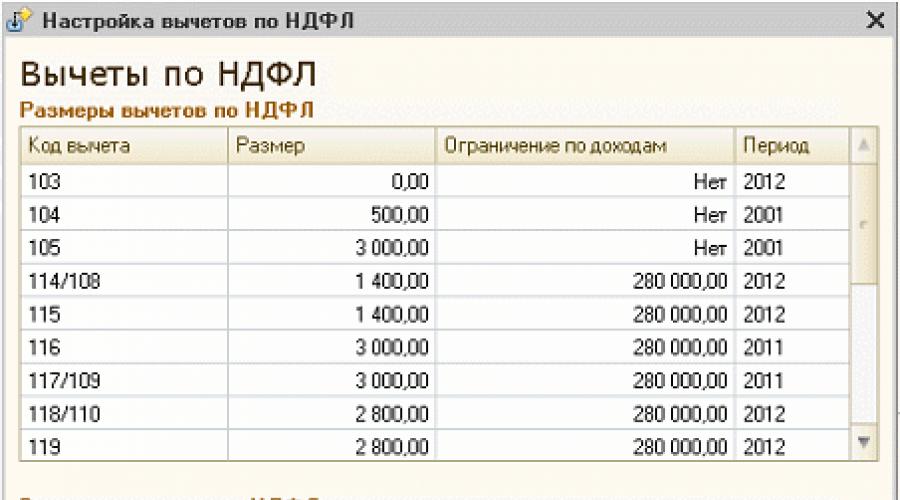

Учет вычетов по НДФЛ в программе «1С:Зарплата и управление персоналом 8»

Коды и размеры стандартных вычетов в программе «1С:Зарплата и управление персоналом 8» были автоматически изменены при обновлении информационной базы до релиза 2.5.42 (рис. 1).

Рис. 1

Однако обновление справочной информации не означает автоматического переопределения вычетов работников в соответствии с новыми правилами. Чтобы применить при расчете НДФЛ нововведения в НК РФ, необходимо для всех работников, имеющих двоих и более детей изменить коды применяемых вычетов и количество детей.

Для того чтобы максимально облегчить бухгалтеру работу по переопределению вычетов работников, в конфигурацию, начиная с релиза 2.5.43, добавлен Помощник редактирования вычетов на детей .

Данный сервис позволяет для каждого работника, для которого до 1 января 2012 года уже зарегистрировано право на детские вычеты по старым правилам, изменить записи о вычетах таким образом, чтобы они соответствовали новым правилам. Команды вызова Помощника расположены на закладке Налоги Рабочего стола , а также в меню Налоги и взносы рядом с командой ввода имущественных вычетов.

При выборе организации в диалоговом окне сервиса в список автоматически подбираются все работники, имеющие право на детские вычеты. При позиционировании курсора на работнике из списка, в верхней таблице отображаются введенные ранее записи о вычетах, а нижняя предназначена для отображения отредактированных записей, которые будут действовать в 2012 году.

Для каждого работника, в зависимости от его индивидуальной ситуации, можно применить один из четырех алгоритмов автоматического редактирования (рис. 2).

Рис. 2

1. Не заменять вычеты - этот алгоритм может быть использован для работников, имеющих одного ребенка. Он, как очевидно из названия, не вносит никаких изменений в записи о вычетах;

2. Оставить вычеты на первого и второго детей - этот алгоритм предназначен для тех работников, на обеспечении которых находится два и более детей, причем все, включая старшего, дают ему право на вычет. В этом случае выделяется вычет с кодом 114/108 (на первого ребенка) - количество детей 1, вычет с кодом 115 (на второго ребенка) - количество детей 1 и для всех оставшихся детей добавляется вычет с кодом 116 (на третьего и далее ребенка);

3. Оставить вычет только на второго ребенка - этот алгоритм предназначен для тех родителей, чей старший ребенок уже вырос и на него вычет не предоставляется. В этом случае применявшийся ранее вычет с кодом 114/108 прекращается, но создаются две новые записи - для вычета с кодом 115 и количеством детей 1 и для вычета с кодом 116 - для оставшихся детей

4. Заменить вычетами на третьего ребенка - этот алгоритм предназначен для родителей, чьи дети, дающие право на вычеты, являются третьими (четвертыми и т. д.). В этом случае применявшийся ранее вычет с кодом 114/108 прекращается и создается одна новая запись для вычета с кодом 116 на всех детей.

Созданные сервисом записи можно редактировать. Отображенные в нижнем поле данные сохраняются в базу данных только по кнопке Записать вычеты и закрыть .

Для вновь принятых работников или работников, впервые предоставивших заявление о предоставлении вычетов, данные нужно сразу же вносить в соответствии с новыми правилами.

В удалении записей о применении личного вычета с кодом 103 (400 рублей) необходимости нет, так как программа при расчете НДФЛ за 2012 год этот вычет учитывать не будет.

Поскольку перерасчет НДФЛ за 2011 год теперь уже производится налоговой инспекцией, то никаких расчетов налога задним числом более не производится.

Расшифровка кодов вычетов:

103 - 400 руб. на налогоплательщика, не относящегося к категориям, перечисленным в пп. 1-2 п. 1 ст. 218 НК РФ.(Участники и ликвидаторы Чернобыльской АЭ, лица, непосредственно участвовавшие в испытаниях ядерного оружия, Герои Советского Союза и Герои Российской Федерации; участники ВОВ, боевых операций по защите СССР; инвалиды с детства, а также инвалиды I

и II групп)

101 - 600 руб. на каждого ребенка в возрасте до 18 лет, на учащегося очной формы обучения, аспиранта, ординатора, студента, курсанта в возрасте до 24 лет.

105 - 3000 рублей на налогоплательщика, относящегося к категориям, перечисленным в пп. 1 п. 1 ст. 218 Налогового кодекса Российской Федерации (Участники и ликвидаторы Чернобыльской АЭ, лица, непосредственно участвовавшие в испытаниях ядерного оружия).

При расчете налоговой базы необходимо учитывать, что налоговый вычет в размере 400 рублей за каждый месяц налогового периода действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода налоговым агентом, предоставляющим данный стандартный налоговый вычет, превысил 20 000 рублей. Начиная с месяца, в котором указанный доход превысил 20 000 рублей, налоговый вычет, не применяется.(п.3 ст. 218НК РФ)

Вычет в размере 600 руб. на каждого ребенка до месяца, в котором доход налогоплательщиков, исчисленный нарастающим итогом с начала налогового периода налоговым агентом, представляющим данный стандартный налоговый вычет, превысил 40 000 рублей. Начиная с месяца, в котором указанный доход превысил 40 000 рублей, налоговый вычет, не применяется.(п.4 ст. 218 НК РФ).

Расчет налоговой базы по НДФЛ прост: налоговая база определяется как денежное выражение доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218 - 221 НК РФ (п. ст. 210 НК РФ).

Рассчитаем налоговую базу по всем сотрудникам ЗАО «ЗАРЯ» за январь 2009г. (табл. 3.1.3)

Таблица 3.1.3

Расчет налоговой базы по НДФЛ

| Должность | Оклад, руб. | Сумма вычетов, руб. | Налоговая база, руб. |

|

|

Смирнов Олег Давыдович | Генеральный директор | |||

|

Антипова Светлана Ивановна | Главный бухгалтер | |||

|

Иванов Петр Иванович | Продавец | |||

|

Козлова Галина Александровна | Продавец | |||

|

Иванова Анна Андреевна | Уборщица |

Сумма налога при определении налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса исчисляется как соответствующая налоговой ставке, установленной пунктом 1 статьи 224 настоящего Кодекса, процентная доля налоговой базы (п.1 ст. 225 НК РФ) (таблица 3.1.4)

Сумма налога определяется в полных рублях. Сумма налога менее 50 копеек отбрасывается, а 50 копеек и более округляются до полного рубля. (п.4 ст. 225 НК РФ)

Таблица 3.1.4

Расчет налога на доходы физических лиц

| Должность | Налоговаябаза, руб. | Налоговая ставка, % | Сумма налога, руб. |

|

|

Смирнов Олег Давыдович |

Генеральный директор | |||

|

Антипова Светлана Ивановна |

Главный бухгалтер | |||

|

Иванов Петр Иванович |

Продавец | |||

|

Козлова Галина Александровна |

Продавец | |||

|

ИвановаАннаАндреевна |

Уборщица |

По итогам расчета ЗАО «ЗАРЯ» обязано удержать из заработной платы сотрудников за январь 13 364,00 руб. и перечислить их в бюджет.

Рассчитаем заработную плату за Февраль 2009года (таблица 3.1.5). При учете налоговых вычетов необходимо учитывать доход сотрудника, исчисленный нарастающим итогом с начала налогового периода:

Таблица 3.1.5

Доход сотрудников, исчисленный нарастающим итогом с начала года

| Доход, исчисленный нарастающим итогом с начала года |

||||

|

Смирнов Олег Давыдович | ||||

|

Антипова Светлана Ивановна | ||||

|

Иванов Петр Иванович | ||||

|

Козлова Галина Александровна | ||||

|

Иванова Анна Андреевна | ||||

Кодом вычета в справке 2 НДФЛ является цифровой трехзначный код, обозначающий различные налоговые вычеты. При этом каждый из них обозначается своим определенным кодом. К примеру, у вычета при покупке жилища будет одно цифровое обозначение, а у вычета на детей – другое. Многих интересует, что обозначает код вычета 103 в справке 2 НДФЛ и к какому он относится стандартному вычету.

Что значит код вычета 103 в справке по форме 2 НДФЛ?

Код вычета 103 в форме 2 НДФЛ обозначает стандартный вычет. Размер его составлял 400 рублей, и он предоставлялся работникам, которые не входят в определенные льготные категории. Вычет дается сотруднику до месяца, в котором его доходы не превышали 20 тысяч рублей.Но с 2012 года такой стандартный вычет отменили официально и при формировании справки теперь он не применяется.

Разновидности налоговых вычетов

Налоговый вычет – это конкретная сумма, установленная законом. Эта сумма предоставляет возможность заплатить меньше налогов, удержанных с налогоплательщика методом уменьшения величины доходных средств. На законодательном уровне установлено три разновидности налоговых вычетов:- стандартные. Их предоставляют конкретным категориям работников за каждый месяц уплаты ими налогов, также вычет может получить родитель на ребенка;

- имущественные. Право на такие вычеты имеют граждане, которые официально платят налоги при приобретении жилья или строительстве своего дома, а также на сумму погашенных ипотечных процентов;

- социальные. Эти вычеты могут получать работники на те денежные суммы, которые они потратили на свою учебу во время дневной формы обучения или на детей-учащихся до 24 лет. Также можно соцвычет получить на лечение свое или членов семьи, но для этого понадобится представить медицинские заключения. В общем, в годовой сумме вычет не превышает 120 тыс. рублей. Но лечение очень дорогое – вычет могут дать на всю потраченную сумму. Это касается и дорогостоящего обучения;

- профессиональные. Эти вычеты предусмотрены для ИП и их дают на сумму, потраченную исключительно на ведение своей предпринимательской деятельности. Если документами такие расходы невозможно подтвердить, то вычет берется 20% от суммы всех доходов, которые предприниматель получил за отчетный период времени.

Порядок получения налоговых вычетов

Ваши действия для получения налогового вычета следующие:- закажите в бухгалтерии справку по форме 2 НДФЛ. В ней будут отражаться все полученные доходы за год вместе с суммами перечисленных налогов;

- заполняете правильно декларацию по форме 3 НДФЛ. Можете сделать это самостоятельно при помощи программ, которые предлагаются на сайте налоговой службы;

- соберите пакет необходимых документов. Для каждого вычета документы будут разными. К примеру, для получения вычета при расходах на медицинские услуги понадобятся копии договора с медицинской клиникой, копии платежек за медицинские услуги и оригинал справки об оплаченных услугах.

- представляете в налоговую службу заполненную декларацию с необходимыми документами и справкой 2 НДФЛ. Там еще напишите соответствующее заявление. Теперь ждите один месяц, именно в течение этого срока проводится возвращение излишне уплаченных налогов.

В каждом индивидуальном документе 2 НДФЛ агент должен обязательно заполнить ячейки. Он должен указать доходы, налоговые вычеты. Состав кодов вычетов НДФЛ специалисты налоговой службы ежегодно дополняют. Бухгалтеры должны постоянно повышать свою квалификацию, чтобы корректно заполнять отчетность.

Шифры

Код налогового вычета — это трехзначный цифровое значение. Вычет - сумма, вычитаемая при наличии документально подтвержденных сведений из базы расчета. Она уменьшает фискальный сбор на доходы гражданина.

Разделы кодов вычетов НДФЛ

Некоторые суммы и вычеты в справке о доходах указываются в разделе три. Вычет отображается напротив того дохода гражданина, в отношении которого он применим. Для прочих вычетов в справке есть раздел четыре. Там прописываются социальные, имущественные, стандартные вычеты.

Вычеты на детей

Стандартные вычеты предоставляются из доходов граждан, облагаемых налогом по ставке тринадцать процентов. В составе этих преимуществ налоговым законодательством предусмотрены коды вычетов на ребенка. Они предоставляются на основании заявлений, подаваемых гражданами в бухгалтерию или инспекцию, вместе с подтверждающими право на такой вычет справками.

Ранее действовали старые коды налоговых вычетов на детей. Старые вычеты и шифры приведены в таблице ниже.

Новые шифры 2018 года

Условия предоставления вычетов на детей:

- Возраст ребенка не должен превышать совершеннолетия.

- Для ребенка, обучающегося в учебном заведении на очном отделении, предельный возраст составляет двадцать четыре года.

- Заработок (кроме дохода от дивидендов) получателя вычета за год нарастающим итогом не должен быть больше трехсот пятидесяти тысяч рублей. Когда суммарный доход станет больше максимального порога, детские вычеты предоставляться перестанут.

- Вычет предоставляется на любого ребенка, независимо от предоставления предыдущим детям.

- Если родитель или опекун признаются единственным родителем или опекуном, то фискальный вычет предоставляется ему в удвоенном размере. Причина единственности родителя - смерть или признание (заявление о признании) без вести пропавшим второго родителя.

- Если единственный родитель заключает брак, то удвоенный вычет родителю в единственном лице прекращает предоставляться.

- Если второй родитель подаст заявление об отказе в предоставлении детского вычета. Вычет в удвоенном размере может перечисляться другому из родителей (в том числе приемных) по их желанию.

Введены новые коды вычета на ребенка 2018 года. Более подробно новые шифры приведены в таблице ниже. Код вычета 114 заменен на код 126.

| Код | Размер | Расшифровка | |

| Кто получатель | Ребенок | ||

| 126 | 1400 | Родитель, усыновитель | Первый |

| 127 | 1400 | Второй | |

| 128 | 3000 | Третий (последующий) | |

| 129 | 12000 | Ребенок-инвалид | |

| 130 | 1400 | Опекун, попечитель, приемный родитель | Первый |

| 131 | 1400 | Второй | |

| 132 | 3000 | Третий (последующий) | |

| 133 | 6000 | Ребенок-инвалид | |

| 134 | 2800 | Родитель или усыновитель, являющийся единственным родителем | Первый |

| 136 | 2800 | Второй | |

| 138 | 6000 | Третий (последующий) | |

| 140 | 24000 | Ребенок-инвалид | |

| 135 | 2800 | Опекун, попечитель или приемный родитель, являющийся единственным родителем | Первый |

| 137 | 2800 | Второй | |

| 139 | 6000 | Третий (последующий) | |

| 141 | 12000 | Ребенок-инвалид | |

| 142 | 2800 | Родитель или усыновитель. Второй родитель отказался от вычета | Первый |

| 144 | 2800 | Второй | |

| 146 | 6000 | Третий (последующий) | |

| 148 | 24000 | Ребенок-инвалид | |

| 143 | 2800 | Опекун, попечитель или приемный родитель. Второй родитель отказался от вычета | Первый |

| 145 | 2800 | Второй | |

| 147 | 6000 | Третий (последующий) | |

| 149 | 12000 | Ребенок-инвалид | |

Имущественные налоговые вычеты

С 2008 по 2014 год сумма вычета на имущество была в рамках двух миллионов рублей на объект недвижимости. Вычет по уплаченным процентам по кредитным займам на приобретение недвижимости не ограничивался.

Сумма налогового вычета с 2014 года ограничена двумя миллионами рублей на налогоплательщика. Заявлять вычет можно с нескольких объектов, пока суммарно стоимость не достигнет максимального порога. Вычет по процентам по ипотечному займу ограничен суммой в три миллиона рублей. Данные правила касаются граждан, не получавших вычет до 2014 года.

Ежегодно гражданин может возвращать не более чем тринадцать процентов от годового дохода, облагаемого по данной ставке. С дивидендов невозможен налоговый вычет.

| Код 311 | Доход, израсходованный на строительство либо покупку на территории РФ недвижимости, приобретение земли, предоставленной для строительства жилья, и земли, на которой расположена приобретаемая недвижимость |

| Код 312 | Доход, направленный на погашение процентов по займам, фактически израсходованным на строительство или покупку на территории РФ недвижимости, приобретение земли, предоставленной для жилищного строительства, и земли, на которой расположены приобретаемая жилая недвижимость, на гашение процентов по займам, полученным от кредитных учреждений в целях перекредитования на строительство либо покупку в РФ объектов |

Налоговый вычет есть возможность получать:

- в год подписания приемного акта передачи и далее, если у гражданина был заключен контракт долевого участия в строительстве, контракт уступки прав требования к документу участия в строительстве, контракт жилищно-строительного кооператива;

- в год внесения записи в реестр недвижимого имущества и прав на него и далее.

Право на имущественный вычет не прекращается. Лицо может его получить с учетом ограничений, действовавших на момент получения права. Вычет можно оформлять с года возникновения права на него. Пенсионеры могут получать вычет с доходов прошедших четырех лет.

Социальные вычеты

Социальный налоговый вычет дается гражданину, потратившему собственные заработанные средства на расходы, связанные с лечением, или покупку лекарств:

- лечение свое, мужа (жены), родственников первой линии, детей (до достижения ими совершеннолетнего возраста);

- лекарства, назначенные гражданину, его жене (мужу), родителям, детям в возрасте до восемнадцати лет во время проведения лечения и приобретенные за счет личных средств;

- страховые взносы организациям по договорам личного страхования здоровья налогоплательщика, жены (мужа), родителей, детей (до их совершеннолетия).

Коды стандартных вычетов налогоплательщику приведены в таблице ниже.

| Код 320 | Обучение в высших учебных учреждениях свое, брата (сестры) в возрасте до двадцати четырех лет на очном отделении |

| Код 321 | Обучение опекаемых детей в возрасте до двадцати четырех лет |

| Код 324 | Медицинские услуги за себя, родителей, супругу (супруга), детей (в том числе усыновленных) в возрасте до восемнадцати лет, подопечных в возрасте до восемнадцати лет |

| Код 325 | Страховые взносы, уплаченные по договорам страхования на добровольной основе себя, родственников первой линии, детей (в том числе усыновленных, подопечных) в возрасте до восемнадцати лет, заключенным со страховыми компаниями, осуществляющими работу на основании лицензии, предусматривающей оплату такими страховыми компаниями исключительно услуг в размере фактических расходов |

| Код 326 | Расходы по дорогостоящему лечению в медицинских учреждениях |

Согласно российскому законодательству, максимально разрешенная сумма денежных затрат на лечение и приобретение лекарств, в совокупности с прочими социальными расходами должна составлять сто двадцать тысяч рублей.

Размер вычета не ограничивается никакими денежными пределами и предоставляется в сумме всех затрат, если физическим лицом были потрачены собственные средства на оплату дорогостоящих услуг. Гражданин может определить, какое лечение (медикаменты) относятся к дорогостоящим по справке об оплате услуг для предоставления в инспекцию:

- код 1 - не дорогостоящее лечение;

- код 2 - дорогостоящие лечебные процедуры.

Вычет по расходам на приобретение дорогостоящих лекарств предоставляется гражданину-налогоплательщику, если:

- расходные материалы были куплены в ходе дорогостоящего лечения;

- клиника (больница) подтверждает, что не имеет указанных дорогостоящих медикаментов, их приобретение предусмотрено договором;

- предоставлена справка из медицинского учреждения (клиники, больницы) с указанием, что дорогостоящие медикаменты были необходимы для проведения лечения больного человека;

- гражданин-налогоплательщик получил справку с кодом 2.

Для оформления социального вычета на лечение, покупку медикаментов физическому лицу необходимо:

- Отнести заявление в свободной форме налоговому агенту (в бухгалтерию работодателя).

- Занести свои персональные данные в форму 3 НДФЛ по окончании календарного года и отнести ее в инспекцию. Получить справку от своего работодателя по месту своей трудовой деятельности о суммах начисленных налоговых сборов за календарный год по форме индивидуальной справки. Подготовить копии требуемых документов о степени родства налогоплательщика и проходящего лечение родственника, о произведенных затратах на лечение, покупку медикаментов.

Профессиональные вычеты

Профессиональные вычеты предоставляются в отношении следующих трудовых доходов лица:

- доходы индивидуальных предпринимателей (владельцев частного бизнеса);

- доходы нотариусов, адвокатов, занимающихся частной практикой и учредивших адвокатские кабинеты;

- доходы, полученные по договорам ГПХ;

- авторские вознаграждения за создание полезных моделей, изобретений или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства.

Для получения профессионального вычета налогоплательщику требуется:

- Отправить в свободной форме заявление работодателю.

- Заполнить декларацию формы 3 НДФЛ в налоговую инспекцию по месту жительства (регистрации) с приложением документов, подтверждающих фактически потраченные средства, в отношении которых требуется получить фискальный вычет.

Если с заработанного дохода фискальный сбор не был удержан и не уплачен работодателем, то налогоплательщик обязан до тридцатого апреля представить налоговую декларацию с учетом профессионального вычета. Исчисленная сумма обязательного фискального взноса должна быть уплачена не позднее пятнадцатого июля.

Помощь

Материальная помощь в денежном выражении до четырех тысяч рублей, выплаченная работнику, показывается со следующими шифрами: дохода - 2760, и кодом вычета 503. Если работодатель выплатил не облагаемую налогом помощь физическому лицу, не являющемуся его работником, он не подает справку на данное лицо в налоговую инспекцию.

Единовременная выплата физическому лицу в связи с рождением у него ребенка отражается с кодом дохода 2762 и кодом вычета 504. Помощь в связи с появлением нового члена семьи оказывается на следующих условиях:

- Она не облагается налогом на доходы в пределах пятидесяти тысяч рублей на рождение одного ребенка.

- Она должна быть выплачена родителю-налогоплательщику в течение года со дня рождения ребенка.

Помощь без кодов вычета

Материальная помощь, не облагаемая налогом на доходы, независимо от размера, не отражается в справках. Иногда бывает выплата единовременной помощи в связи с обрушением дома из-за землетрясения или оползня, лесным пожаром, в результате которого сгорела дача. Нет необходимости отражать такую помощь в личной справке 2 НДФЛ работника. Помощь в связи с чрезвычайным обстоятельствами и природными катаклизмами не облагается налогом на доходы.

Изменения 2018 года

Каждый год индивидуальная справка обновляется. Есть изменения кодов вычетов в 2018 году. Они приведены ниже.

Личный инвестиционный счет - это счет, предназначенный для отдельной регистрации денежных средств и ценных бумаг гражданина, его обязательств по контрактам, заключенным за его счет. Инвестиционный счет открывается и ведется доверительным управляющим или брокерским служащим. Вычет по операциям на индивидуальном инвестиционном счете предоставляется по решению гражданина на сумму:

- денежных средств, внесенных на личный инвестиционный счет;

- положительного финансового результата, полученного по операциям с бумагами, учитываемым на личном счете.

Если налоговый резидент России вкладывает средства в ценные бумаги, то с целью уменьшения уплачиваемой в бюджет суммы налога на доходы он может получить инвестиционный вычет.